Bon. Il était temps. Temps d'écrire un article fleuve et de déconstruire plusieurs mythes sur le levier avec les ETF, le 100% actions, le SP500, les obligations, la couverture de change. En espérant que celui-ci puisse vous aider à mieux appréhender ces notions-là et de surtout, de manière documentée, comprendre pourquoi certains comportements sont de fausses bonnes idées...

La confusion entre "Génie" et "Marché Haussier".

Si vous avez commencé à investir après 2010, vous avez probablement une vision déformée de la réalité. C'est normal, ce n'est pas de votre faute. Vous avez navigué sur l'un des plus longs marchés haussiers de l'histoire (le Bull Run séculaire américain).

Dans ce contexte, une stratégie simpliste s'est imposée sur les réseaux sociaux et dans les discussions entre amis : "Mets tout sur le S&P 500 et attends."

Pourquoi s'embêter avec des obligations qui rapportent peu ? Pourquoi diversifier géographiquement alors que la Tech US écrase tout ? Pourquoi se couvrir ?

C'est ce qu'on appelle en psychologie cognitive le biais de récence. Nous avons tendance à extrapoler le futur proche en nous basant uniquement sur le passé immédiat. Mais en finance, le rétroviseur est souvent trompeur.

Cet article a pour but de briser cette illusion. Nous allons déconstruire, point par point, les mythes de la "performance pure" (100% actions, levier, couverture de change). Nous allons voir pourquoi, mathématiquement, un portefeuille qui semble "plus lent" (car diversifié et défensif) finit souvent la course devant le bolide qui sort de la route au premier virage.

Bienvenue dans l'architecture financière réelle.

Note : dans cet article on parle pour les adultes, pas pour les enfants.

I. Le mythe du 100% actions : l'amnésie collective.

L'argument classique du partisan du 100% actions est le suivant : "Sur 20 ans, les actions battent toujours les obligations. Donc, si j'ai un horizon long terme, je n'ai pas besoin d'obligations."

C'est statistiquement juste, mais mathématiquement faux (nous verrons plus loin) et psychologiquement suicidaire.

1. La "décennie perdue" (lost decade) : pouvez-vous retenir votre souffle pendant 13 ans ?

Pour comprendre le danger, il faut regarder les données de Robert Shiller (prix Nobel d'économie, Université de Yale).

Prenons la période de l'an 2000 à 2013. Si vous aviez investi 100 000 $ sur le S&P 500 au sommet de la bulle internet (an 2000), voici votre réalité :

-2003 : -40% (Krach Dotcom).

-2007 : Vous revenez à peine à l'équilibre.

-2009 : -50% (Crise des Subprimes).

-2013 : Il faudra attendre 13 ans pour que votre capital dépasse enfin, de manière durable, son niveau initial (ajusté de l'inflation).

La question Mindset est simple : avez-vous la force mentale de voir votre patrimoine stagner ou être dans le rouge pendant 13 années consécutives ?

2. Le "Behavioral Gap" : pourquoi l'humain est le maillon faible.

La théorie dit que vous tiendrez bon. La pratique prouve le contraire.

Les données sont sans appel : l'investisseur humain détruit sa propre performance. L'étude de référence DALBAR (QAIB) met en lumière année après année ce qu'on appelle le "Behavioral Gap" : sur une période de 30 ans, l'investisseur moyen en actions obtient un rendement nettement inférieur à celui du S&P 500, principalement à cause d'erreurs de timing émotionnel.

Cette destruction de valeur est confirmée par Morningstar dans son rapport "Mind the Gap". En analysant les flux de fonds, ils démontrent que les investisseurs ont tendance à entrer après la hausse et à vendre après la baisse, perdant en moyenne environ 1.7% de rendement par an par rapport aux fonds qu'ils détiennent.

Mais quand craquent-ils exactement ? L'histoire montre que la capitulation maximale (le moment où les particuliers vendent tout) coïncide souvent avec le point bas du marché.

Or, les grands marchés baissiers sont des épreuves d'endurance. Selon les données historiques de Hartford Funds, il a fallu 31 mois de baisse continue pour toucher le fond lors de l'éclatement de la bulle Internet (2000-2002) et 17 mois lors de la crise des Subprimes (2007-2009).

C'est dans cette zone critique, entre 1 an et demi et 3 ans de baisse ininterrompue, que la plupart des stratégies "100% actions" explosent en vol. Non pas parce que le marché ne remonte pas, mais parce que l'investisseur, épuisé nerveusement, jette l'éponge juste avant le rebond. Mais aussi du fait des maths. Nous verrons ceci plus loin.

3. Les Obligations : ce n'est pas du "rendement", c'est de la "mécanique".

Soyons rigoureux dès le départ.

Cette partie ne traite pas d’une poche de liquidité destinée à faire face aux imprévus de vie. Pour ce type de besoin, la réponse relève d’un fonds d’urgence ou d’obligations d’État très court terme dans la devise de votre pays de résidence (ou à défaut dans une monnaie de réserve que sont l'EUR, l'USD, le CHF si votre pays de résidence est l'Equateur etc...).

Ici, il est exclusivement question du rôle des obligations dans un portefeuille global de long terme.

Utiliser les arguments développés ci-dessous pour justifier une poche de liquidité constitue un changement de cadre.

Il faut changer de paradigme. Les obligations ne sont pas là pour vous enrichir. Elles sont là pour vous permettre de rester investi. Elles agissent comme un "airbag". Vous n'achetez pas un airbag pour rouler plus vite, mais pour survivre au crash.

Leur utilité repose sur deux principes mathématiques :

A. La décorrélation (Flight to Quality) : historiquement, lors des crises majeures de type "déflationniste" ou "panique" (2000, 2008, Covid 2020), les investisseurs fuient les actions (risquées) pour se réfugier vers la dette d'État (sécurisée).

Résultat : Quand vos actions font -30%, vos obligations font souvent +5% ou +10%. Elles amortissent la chute du portefeuille global.

B. La magie du Rebalancement (vendre cher, acheter bas) : c'est le secret le mieux gardé de l'allocation d'actifs. Si vous avez un portefeuille 80% Actions / 20% Obligations :

En cas de Krach : la part actions chute et ne représente plus que 60% du portefeuille. La part Obligations monte et représente 40%.

L'action mécanique : pour revenir à votre allocation cible (80/20), vous êtes obligé de vendre des obligations (qui ont monté) pour racheter des actions (qui sont soldées). Petit rappel, l'allocation théorique dépend de l'âge selon la formule 110-âge. Jusqu'à l'âge de 20 ans il est admis selon la formule d'être 100% actions. Entre 20 et 30 ans vous serrez en 90/10, entre 30 et 40 ans en 80/20, entre 40 et 50 ans en 70/30 et à partir de 50 ans en 60/40. Selon Warren Buffett (entre autres), on pourrait repousser les échéances de 10 ans en appliquant la formule 120-âge pour tenir tenir compte des évolutions du marché par rapport à son époque et de l'allongement de l'espérance de vie. Restons sur l'historique.

Vous forcez ainsi votre cerveau à faire ce qui est contre-intuitif : acheter quand tout le monde vend. Les obligations vous fournissent la "poudre sèche" (liquidités) pour profiter des soldes boursiers, sans avoir à réinjecter de l'argent frais de votre poche.

L'ajout d'obligations baisse légèrement votre espérance de gain théorique maximale, mais augmente drastiquement votre probabilité de capturer ce gain en vous empêchant d'abandonner en route...Mais pas que. Cette "mécanique" entre en synergie avec un autre concept mathématique qui fait de la préservation du capital une priorité absolue : l'asymétrie des pertes (communément appelée "Beta Slippage" notion propre aux produits à effet de levier que nous verrons après).

4. L'asymétrie des pertes : quand les mathématiques vous ramènent à la réalité.

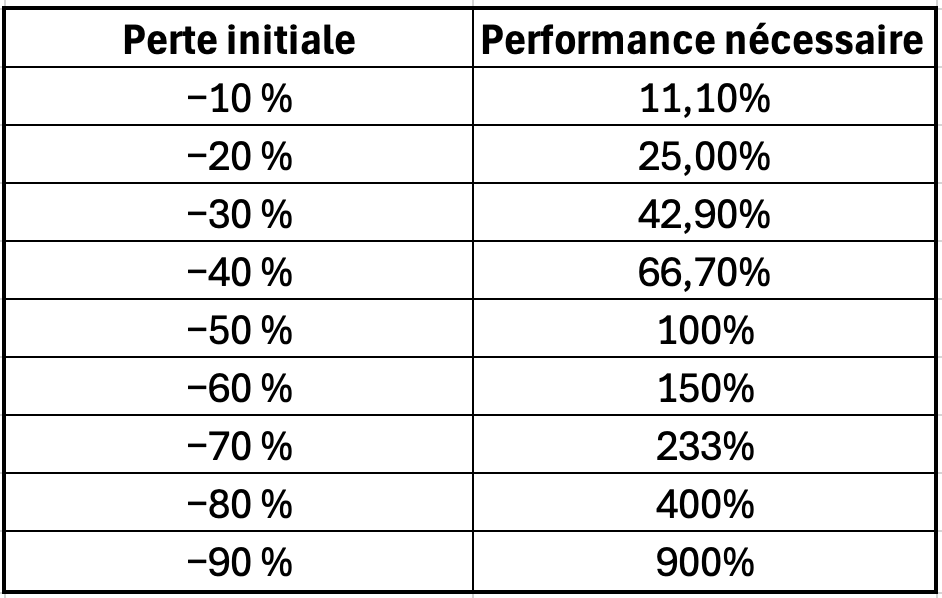

C'est une loi d'airain que beaucoup d'investisseurs novices ignorent : un pourcentage de gain ne compense pas le même pourcentage de perte.

Le problème vient du changement de votre "base 100".

Si vous avez 100 € et que vous perdez 50%, vous tombez à 50 €.

Pour revenir à votre base initiale de 100 €, un gain de 50% ne suffit pas (cela vous amènerait à 75 €). Il vous faut réaliser une performance de +100% sur le capital restant, simplement pour revenir à zéro.

Plus vous descendez bas, plus l'effort nécessaire pour remonter devient exponentiel. C'est ce qu'on appelle la "zone de la mort" des intérêts composés.

Regardez ce tableau, il devrait être affiché au-dessus du bureau de chaque investisseur :

La conclusion est brutale :

Celui qui perd moins gagne à la fin.

Reprenons notre comparatif :

-L'investisseur 100% actions prend le krach de plein fouet (-50%). Il doit maintenant doubler son capital (+100%) juste pour effacer l'ardoise. Pendant des années, ses rendements serviront uniquement à combler le trou.

-L'investisseur diversifié (avec obligations) voit son portefeuille baisser de seulement -20% ou -25% (grâce à l'effet airbag). Il n'a besoin "que" de +33% pour revenir à l'équilibre.

C'est là que réside la véritable surperformance des portefeuilles équilibrés sur le long terme. Ils ne montent peut-être pas aussi haut pendant les bulles, mais ils ne descendent jamais assez bas pour que les mathématiques de la récupération deviennent impossibles.

En finance, éviter la ruine est plus important que de chercher le coup de génie. Et c'est la base de la stratégie de Warren Buffett.

Pour finir d'enfoncer le clou, autre image parlante :

Regardez attentivement les creux de 2002 et 2008. Le portefeuille 100% actions (Rouge) creuse si profond qu'il passe la majorité de la décennie suivante à simplement essayer de revenir à la surface. Le portefeuille diversifié (Bleu), protégé par ses obligations, subit le choc mais ne rompt pas. Il conserve une base de capital plus élevée, ce qui permet aux intérêts composés de travailler plus fort lors de la reprise.

Ce graphique montre que la volatilité est un impôt sur la performance à long terme.

"Oui mais tu as pris un intervalle avec deux gros krachs historiques". Ok je rajoute jusqu'à ce jour :

"Ha Ha ! J'avais raison". Ou pas. Il aura fallu attendre la crise covid et la surperformance des actions techs boostées à l'impression monétaire découlant du covid (aka le grand blanchiment) pour voir les actions s'envoler. C'est ce qu'on peut appeler une belle anomalie de marché. Et je vous invite à relire aussi le tout premier point de l'article ! Et aussi la suite sur la notion de PPA. Et aussi l'article crypto du mois sur l'inflation et l'impact sur le prix des actifs.

Et pour définitivement enfoncer le clou, durant une vie d'investisseur, selon les données de Hartford Funds, sur 50 ans d'exposition, vous allez connaitre 14 marchés baissiers (bear markets). Les questions : comment allez vous les gérer ? et avez-vous bien compris l'asymétrie des pertes ? Regardez notre dernier graphique. Si les marchés actions perdent de nouveau 50%, le portefeuille vert sera à moins de 20 000 $, le bleu lui à un peu moins de 21 000$ (50% de perte sur les 60% actions soit une perte globale de 30% et non 50% comme le portefeuille vert) sans compter la possible compensation par les obligations.

5. Le mythe de la "sécurité" : "Mais ma Chère, mon Cher, prenez donc des obligations européennes, vous vivez en Europe ! Les obligations US, surtout pas, il y a le risque de change !".

Bon je ne sais pas trop quoi répondre à ceci, tant la phrase semble sensée. Du moins... Disons qu'elle est intelliglble mais ne veut rien dire... C'est comme si on disait : "Mais ma Chère, mon Cher, prenez donc du Wegovy, vous êtes en surpoids ! L'activité physique, surtout pas, il y a le risque de blessure !". Voilà vous l'avez, cela n'a rien avoir.

Il existe une croyance tenace, répétée par la majorité des banquiers privés et conseillers en gestion de patrimoine : "pour la partie défensive du portefeuille (obligations), restez en Zone Euro ou couvrez le risque de change pour éviter la volatilité."

L'argumentaire est toujours le même : "si l'objectif est de sécuriser, le risque de change (EUR/USD) est un parasite. Regardez 2022, si vous aviez le change en plus de la hausse des taux, c'était la catastrophe."

Cette analyse souffre d'un défaut majeur : elle est factuellement fausse et conceptuellement dangereuse pour un investisseur de long terme. Déconstruisons ce mythe.

a. Le fact-checking de 2022 : l'airbag a fonctionné

Prenons l'exemple de 2022, souvent cité à tort pour justifier le "hedging" (la couverture de change). C'était l'année du krach obligataire historique. Les obligations d'État US à long terme ont dévissé (environ -30% en valeur faciale). MAIS, dans le même temps, l'Euro s'est effondré face au Dollar (passant de 1.13$ à 0.96$ au pire moment). Le Dollar s'est apprécié de près de 15%.

Le résultat pour l'investisseur européen ?

Celui qui était "Hedged" (couvert) : il a pris la baisse des obligations de plein fouet (-30%). Il a payé le coût de sa couverture pour se verrouiller dans la perte.

Celui qui était "Non-Couvert" : la hausse violente du dollar a mécaniquement amorti une grande partie de la chute obligataire. Sa performance finale en Euros était bien moins douloureuse que celle de son voisin "prudent".

b. La théorie du "Dollar Smile" et la vraie défensive

Juste avant de continuer, il s'agit d'un schéma en forme de sourire :

-Le coin gauche du sourire (Risk-Off / peur) : l'économie mondiale va mal, il y a une récession ou une crise géopolitique. Les investisseurs ont peur et rapatrient tout vers la valeur refuge ultime : le Dollar.

-Le coin droit du sourire (Risk-On / croissance US) : l'économie américaine surperforme le reste du monde (croissance forte, taux élevés). Les capitaux affluent pour profiter des rendements US. Le Dollar monte.

-Le creux du sourire : l'économie US est molle (sans être en crise) ou moins bonne que les autres. Le Dollar baisse.

Le rôle d'une poche obligataire n'est pas d'avoir une ligne droite sur un graphique. Son rôle est de compenser les pertes quand vos actions (le moteur de performance) s'effondrent.

Historiquement, lors des crises systémiques (2008, 2020, tensions géopolitiques), deux phénomènes se produisent simultanément :

-Flight to Quality : les capitaux mondiaux fuient vers la dette US (l'actif le plus liquide et sûr du monde).

-King Dollar : tout le monde vend sa devise pour acheter du Dollar.

Avoir des obligations US sans couverture, c'est posséder le seul actif qui bénéficie de ce double moteur en temps de crise. Couvrir le change revient à acheter une assurance-vie, mais à exclure le décès du contrat. C'est un non-sens assurantiel. Nous verrons dans quel cas cela est-utile mais certainement pas à long terme, aussi pour des raisons mathématiques.

La finance n'est que le reflet des comportements et interactions humaines.

c. La PPA : votre assurance contre la "monnaie de singe".

Enfin et c'est sans doute le point le plus critique ignoré par les gestionnaires classiques qui raisonnent en "nominal" (chiffre sur le compte) et non en "réel" (pouvoir d'achat) : la Parité de Pouvoir d'Achat (PPA). Concept que nous développerons un peu plus loin.

Si vous vivez en Zone Euro, votre risque invisible à long terme, c'est que votre propre monnaie s'affaiblisse structurellement (inflation plus forte qu'ailleurs, dette souveraine, perte de compétitivité). Si l'inflation dérape en Europe, l'Euro baissera face au Dollar.

-En restant en obligations Zone Euro ou "Hedged" : vous sécurisez un montant en euros... des euros qui achètent de moins en moins de choses. Vous êtes "riche" en chiffre, mais pauvre en pouvoir d'achat.

-En détenant des Obligations US (Moyen Terme) : vous vous couvrez contre l'inflation de votre propre zone géographique. Si l'Euro dévisse, vos actifs en Dollars s'apprécient.

La solution pragmatique : oubliez la dette corporate européenne illiquide ou les fonds euros anémiques. La véritable "anti-fragilité" d'un portefeuille s'obtient avec des obligations d'État Américaines de maturité intermédiaire (7 ans en moyenne), sans couverture de change. C'est le "sweet spot" :

-Assez de rendement pour battre le cash.

-Pas trop de sensibilité aux taux (contrairement aux obligations 20 ans+).

-Et une exposition au Dollar qui sert d'assurance ultime contre le risque systémique européen.

Vouloir couvrir ce risque, c'est parier que l'économie européenne sera éternellement plus robuste que l'économie américaine. Êtes-vous prêt à prendre ce pari avec votre brique défensive du portefeuille ? Moi non.

C’est pour cela que lors de nos formations on insiste fortement sur les bases de l'économie et de la finance y compris sur la macro économie. C’est comme en médecine, on regarde au global et pas juste un paramètre qui foire. La bilirubine perturbée on peut s’amuser à faire des théories dans tous les sens. Puis quand vous regardez en macro vous vous rendez compte que c’est un Gilbert. En finance c’est pareil, sans les paramètres économiques vous pouvez faire fausse route.

d. "OK, je suis perdu... US, Europe ou Monde ? On fait quoi concrètement ?"

C'est la question légitime à ce stade. Vous vous dites : "Je suis résident fiscal français/européen, est-ce que je ne devrais pas quand même avoir un peu d'Europe pour payer mes courses, ou du Monde pour me diversifier ?"

Simplifions à l'extrême pour nettoyer le bruit ambiant. Et toujours en restant dans une optique long terme.

-Les obligations européennes (Zone Euro) : c’est le choix par défaut de votre banque. Le problème ? La zone Euro est structurellement fragmentée. Vous avez le choix entre de la dette allemande (rendement très faible) ou de la dette périphérique type Italie (risque politique et économique plus élevé). Ou tout à la fois avec un ETF Zone Euro. Exemple : ETF VETY ou MTD.

"Oui mais tu oublie le "home biais ", le biais de domestique qui dit qu’il faut avoir en portefeuille des actifs dans la devise où tu vis". Alors oui c’est le cas. Et si vous avez de l’immobilier, vous avez bien un biais domestique, qui reste sain, si ce biais (l'exposition de votre patrimoine à l'Euro) est en bonne proportion. Si vous êtes 100% biaisé domestiquement, cela devient toxique. En restant 100% en Euro, vous doublez votre risque géographique : votre salaire, votre immobilier et votre épargne sont tous liés à la santé de la même zone économique. Si l'Europe tousse, vous n'avez aucun masque à oxygène. Verdict : à limiter.

-Les Obligations Monde (Global Government) : on pourrait être tenté par un ETF d'obligations d'États mondiales (exemple : ETF IGLA) pour éviter le risque d'entreprise (versus obligations monde dites aggregate). C'est une option honorable, mais regardons ce qu'il y a sous le capot. Ces indices sont composés à environ 50% de dette américaine. Le reste ? C'est majoritairement du Japon, de l'Europe et du Royaume-Uni. Le problème est double pour un Européen :

*La redondance : vous achetez encore de l'Europe (que vous avez déjà dans vos veines économiques).

*La dilution du "bouclier" : en crise majeure, c'est le Dollar qui explose à la hausse. Le Yen ou la Livre Sterling n'ont pas la même force de frappe "refuge". En prenant un panier mondial, vous diluez la protection offerte par le Dollar. Vous obtenez un mélange plus "mou" qui protégera moins bien votre portefeuille qu'une exposition pure à la première puissance mondiale. Verdict : Acceptable pour diversifier.

-Les Obligations d'État US (Treasuries) : c’est le marché le plus profond, le plus liquide et le plus sécurisé de la planète. C'est là que va l'argent du monde entier quand cela va mal. Pour un investisseur européen, c'est la diversification ultime. Vous apportez dans votre patrimoine la devise de réserve mondiale et le collatéral le plus prisé du système financier. Ne cherchez pas midi à quatorze heures. Pour la poche de votre portefeuille dont le but est la pure sécurité (dans le sens amortisseur de krach), privilégiez les Obligations d'État Américaines (US Treasuries, exemple : ETF CSBGU0). Néanmoins, le jour où vous sortez, il existe en effet un risque de change selon le taux usd / eur à ce moment là. Mais on en revient toujours à la même question : quel est l'objectif ? Egalement, si vous avez été exposé long terme en DCA (en investissant régulièrement tous les mois pr exemple) vous devriez avoir mieux performé avec les intérêts composés versus l'Europe qui offre des taux plus bas que les USA.

Quel type ? Maturité intermédiaire (7-10 ans ou 3-7 ans).

Quelle devise ? En Dollars (USD), sans couverture (Unhedged).

C'est simple, c'est liquide et historiquement, c'est ce qui protège le mieux votre pouvoir d'achat global lors des grandes dépressions. Un argument de plus pour confier sa "sécurité" à l'économie qui dirige le monde financier.

Chaque situation est individuelle : à un objectif / une problématique, une réponse patrimoniale adaptée.

Et pour éviter une généralisation trop simpliste : détenir des obligations US non couvertes peut constituer une protection contre un affaiblissement structurel de l’euro, mais il s’agit d’un pari macro-monnaie, pas d’une couverture inflation universelle. Elles protègent contre une divergence défavorable entre zones économiques, pas contre toute inflation.

II. L'arnaque du Currency Hedging (couverture de change), le cas de l'ETF monde, long terme.

Si vous investissez dans un ETF Monde (MSCI World) ou S&P 500, votre banquier ou les émetteurs d'ETF ou même certains collègues investisseurs vous ont peut-être conseillé de prendre la version "Hedged" (couverte en Euro) pour "éviter le risque de change".

C'est souvent une erreur coûteuse qui grignote votre performance en silence. Voici pourquoi, preuves à l'appui.

1. Le jeu à somme nulle (l'argument économique).

Sur le court terme (1 an), les devises fluctuent violemment. Mais sur le long terme (15-20 ans), la théorie économique de la Parité de Pouvoir d'Achat (PPA) démontre que les taux de change tendent à s'ajuster aux différentiels d'inflation entre deux zones économiques. De quoi ?!

Autrement dit : pour un investisseur actions long terme, le risque de change est un "bruit" qui finit par s'annuler. Une étude majeure de London Business School sur 123 ans d'histoire boursière (le Credit Suisse Global Investment Returns Yearbook 2023) confirme que l'impact des devises sur le rendement réel des actions tend vers zéro sur le très long terme.

Payer pour se protéger contre un risque qui s'annule de lui-même est donc inutile.

"Attends une minutes, tu balances un concept comme ça sortie de nulle part, sans source ???".

Bien, alors on y va :

L'explication simple de ce concept de PPA : l'Indice Big Mac.

L'économiste suédois Gustav Cassel a théorisé la PPA en 1918, mais l'exemple le plus célèbre est l'indice Big Mac popularisé par le journal The Economist.

Le principe est le suivant :

Si un panier de biens (disons, un burger) vaut 5 € en France et 5 $aux USA, le taux de change "juste" devrait être de 1 € = 1$.

Que se passe-t-il s'il y a de l'inflation aux USA ?

Imaginons que les prix aux USA doublent à cause de l'inflation (le burger passe à 10 $), mais qu'ils ne bougent pas en France (le burger reste à 5 €).

Pour que la "parité" soit respectée (pour que le burger coûte toujours la même chose réellement), le dollar doit perdre de la valeur. Le taux de change va s'ajuster pour que 1 € vaille désormais 2 $.

La conclusion pour l'investisseur :

Si une devise étrangère (ex: Dollar) perd de la valeur face à la vôtre (Euro), c'est généralement parce que l'inflation y est plus forte. Mais si l'inflation est plus forte, les prix des actifs (actions, immobilier) dans cette devise ont tendance à monter mécaniquement (cf. covid et impression monétaire).

-Vous perdez sur le change (la monnaie baisse).

-Vous gagnez sur le prix des actifs (qui montent avec l'inflation).

-Résultat : les deux s'annulent. C'est pour cela qu'on dit que le risque de change est un "jeu à somme nulle" à long terme.

"WAIT a minute ! Ok bien, mais j'ai lu que la théorie était fausse car on ne peut pas échanger tous les biens existants entre pays ! Le Big Mac c'est bien, mais le reste ?!".

Remarque pertinente. Avant d'aller plus loin, il faut savoir que cette théorie a longtemps été discutée voire démontée par de multiples thèses mais... A finalement toujours survécu à ses détracteurs. Pourquoi ? Elle n'est ni entièrement vraie ni entièrement fausse car elle s'applique plutôt mieux à certains domaines qu'à d'autres. Mais à ce jour, celle-ci reste encore largement utilisée dans l'économie mondiale, l'économie et la finance aujourd'hui étant justement... Globalisées.

La théorie de la PPA (Parité de Pouvoir d'Achat) est donc souvent critiquée par les économistes académiques, précisément à cause de l'existence des biens non-échangeables (l'immobilier, une coupe de cheveux, les services locaux). On ne peut pas "exporter" une coupe de cheveux de Paris à New York pour profiter d'une différence de prix.

Cependant, la PPA, dans notre cas, reste un argument valide pour deux raisons majeures que nous allons nuancer :

1. On parle d'entreprises mondiales, pas de votre coiffeur : quand vous achetez un ETF Monde, vous achetez des parts d'Apple, Microsoft, LVMH ou Toyota. Ces entreprises vendent des biens échangeables (iPhones, sacs, voitures) sur un marché mondialisé. Leurs prix et leurs profits s'ajustent globalement. La PPA fonctionne beaucoup mieux pour les "biens échangeables" (ceux qui composent les profits des multinationales) que pour le "panier de la ménagère" qui contient des loyers et des services.

2. Le "Match" : coût certain vs risque incertain : même si la PPA est imparfaite et met du temps à s'équilibrer (parfois plus de 10 ans), l'alternative (le hedging) a un défaut pire : son coût est certain et immédiat. Comme expliqué juste après, le hedging vous coûte le différentiel de taux (le "carry") chaque année.

-Pari PPA (non couvert) : vous pariez que les devises vont fluctuer autour d'une moyenne (risque neutre à long terme).

-Pari hedging (couvert) : vous acceptez de payer une pénalité certaine chaque année (si les taux US > EU) pour éviter ce risque.

2. Le coût Invisible du "Carry" (pourquoi vous perdez de l'argent).

Le hedging n'est pas gratuit. Son coût n'est pas dans les "frais de gestion" (TER) affichés, mais dans la mécanique financière. Il est dicté par le différentiel de taux d'intérêt entre les deux devises.

La formule approximative est : Coût du Hedging ≈ Taux d'intérêt de la devise étrangère (USD) - Taux d'intérêt de votre devise (EUR).

Si les taux aux USA sont à 5% et les taux en Europe à 3%, le hedging vous coûte mécaniquement environ 2% par an.

Sur 20 ans, ce coût annuel composé représente une perte de capital colossale par rapport à l'ETF non couvert.

Le géant de la gestion d'actifs Vanguard a publié en 2014 un papier de recherche définitif sur le sujet : "To hedge or not to hedge?" (n'est plus disponible sur le net depuis mais un autre document de 2010 reprend le fond. Leur conclusion est claire : pour un portefeuille d'actions diversifié, la couverture de change augmente les coûts et la complexité sans réduire la volatilité de manière significative sur le long terme. Ils recommandent de ne pas couvrir la partie actions, si elle est bien diversifiée comme un ETF monde.

Pour résumer le discours et les recherches de Vanguard, "hedger" des devises dans les portefeuilles d’actions internationales n’apporte qu’un bénéfice très modéré en termes de réduction du risque (et parfois négligeable) ; le coût de mise en place d’un programme de couverture (hedging) peut effacer ce faible bénéfice ; dans certains cas, un portefeuille d’actions non couvert ("unhedged") peut même être moins volatil que le portefeuille totalement couvert pour certains investisseurs selon leur devise de base et la corrélation devise-actions.

3. L'exception qui confirme la règle : Le Crédit Lombard / Prêt sur Marge.

Il existe une seule situation où le hedging est obligatoire : si vous utilisez vos titres comme garantie pour un emprunt (Nantissement / Crédit Lombard). Ici, votre horizon n'est plus "20 ans", mais "demain matin". Si le dollar s'effondre de 10% en une semaine, la valeur de votre gage baisse et la banque peut appeler la marge ("margin call", vous forcer à vendre). Dans ce cas précis de gestion de trésorerie à effet de levier, le hedging est une assurance survie. Pour tous les autres (l'épargnant classique en "Buy & Hold"), c'est une assurance à fonds perdus. Nous abordons d'ailleurs ce sujet plus en profondeur lors de nos séminaires de niveau 2.

Cas pratique "Expert" : Le piège du Prêt sur Marge (Interactive Brokers).

Je sais ce que certains d'entre vous pensent : "J'utilise un compte marge (type Interactive Brokers) avec un crédit infini dans le temps. Je n'ai pas de date de remboursement, donc je peux attendre que la devise remonte. Le hedging ne sert à rien."

C'est un raisonnement qui peut vous ruiner en une nuit.

Pourquoi ? Parce que si vous n'avez pas d'échéance de temps, vous avez une limite de volatilité.

Le scénario de la "guillotine algorithmique" : imaginez que vous possédez 100 000 € d'actions américaines (S&P 500) ou d'ETF monde (on voit ceci un peu plus bas) et que vous empruntez 50 000 € de Cash (Crédit Lombard) pour vos dépenses ou pour réinvestir ailleurs voire encore dans le SP500.

Votre Actif : est exposé au Dollar (USD).

Votre Dette : est fixe en Euro (EUR).

Si demain, le marché boursier ne bouge pas, mais que le Dollar s'effondre de 20% face à l'Euro :

-La valeur de vos actions (convertie en Euros) chute mécaniquement à 80 000 €.

-Votre dette, elle, reste immobile à 50 000 €.

-Votre levier explose. Votre coussin de sécurité fond.

Si vous passez sous la marge de maintien requise, l'algorithme du courtier ne va pas attendre 15 ans que la théorie économique de la PPA (Parité de Pouvoir d'Achat) vous donne raison. Il va déclencher un Appel de Marge immédiat et vendre vos actions au plus bas pour rembourser la dette. Vous êtes liquidé par une simple variation de change.

La Solution "Pro" : le Matching de devises (Natural Hedge) : faut-il alors payer un ETF "Hedged" coûteux ? Non. Il existe une solution gratuite et plus élégante si vous êtes chez un courtier multi-devises : l'alignement Actif-Passif.

La règle est simple : empruntez toujours dans la devise de l'actif que vous détenez.

-Si votre collatéral est composé d'actions US : empruntez des Dollars, pas des Euros.

-La magie du mécanisme : Si le Dollar s'effondre de 20%, la valeur de vos actions baisse (en €), MAIS la valeur de votre dette baisse aussi (en €).

-Le ratio (Actif / Dette) reste stable. Vous avez créé un "Hedge Naturel" sans payer aucuns frais de gestion à un émetteur d'ETF.

C'est cela, la véritable ingénierie patrimoniale : utiliser la structure de votre bilan pour gérer le risque, plutôt que d'acheter des produits packagés coûteux.

Au passage ceci ne vous rappelle rien avec certains hôpitaux ? ... Pour faire le lien, cet article !

Le prix à payer : le différentiel de taux.

Il y a souvent un "mais". Historiquement (et actuellement), les taux d'intérêt directeurs aux USA sont souvent plus élevés qu'en Zone Euro. Emprunter du Dollar coûte souvent plus cher (intérêts mensuels) qu'emprunter de l'Euro. C'est le prix de votre assurance-vie. Payer 1% ou 1.5% de plus en intérêts pour dormir tranquille et éviter d'être liquidé par une fluctuation monétaire est un calcul de rentabilité/risque très sain.

Le cas de l'ETF monde :

Si vous me suivez encore (j'espère !), C'est la question "niveau Boss Final". C'est là que la plupart des investisseurs (même expérimentés) se trompent en confondant la devise de cotation et la devise d'exposition.

Faire du levier sur un ETF Monde (MSCI World) est plus complexe que sur le S&P 500, car vous n'achetez pas une seule devise, mais un panier de devises.

Voici la logique d'architecte pour ne pas vous faire piéger.

1. Le piège : l'illusion de l'Euro :

Vous achetez peut-être un ETF Monde coté à Paris ou Amsterdam, libellé en Euros (ex: Amundi MSCI World).Vous vous dites : "Mon ETF est en euros, j'emprunte des euros. C'est matché."

C'est FAUX. L'ETF est affiché en euros, mais ce qu'il contient (le sous-jacent) est composé à environ 60-70% d'actions américaines (USD), 6% de Japon (JPY), 4% de UK (GBP), etc. La part réelle de l'Euro dans un ETF Monde est très faible (environ 8-10%, correspondant aux actions françaises, allemandes, etc.). De plus, même les entreprises européennes font du business en... Dollars ! Ce qui augmente indirectement cette exposition mais cette augmentation est bien réelle.

Si vous empruntez 100% d'Euros pour acheter un actif qui est à 70% du Dollar déguisé, vous êtes en désalignement massif.

-Si le Dollar s'effondre face à l'Euro, la valeur de votre ETF (affichée en Euro) chute violemment.

-Votre dette en Euro ne bouge pas.

-Résultat : Appel de marge possible.

2. La Solution "Proxy" : visez la baleine (USD) :

Puisqu'il est impossible pour un particulier d'emprunter un panier exact de 15 devises (un peu de Yen, un peu de Franc Suisse, un peu de Dollar...), il faut appliquer la règle du "Proxy" (Approximation).

Il faut couvrir le risque dominant. Dans un ETF Monde, la "baleine", c'est le Dollar US (~60-70%).

La stratégie robuste : si vous faites du levier sur un ETF Monde, empruntez majoritairement en dollars (USD).

Scénario du Crash Dollar (-20%) :

-Les 70% de votre ETF composés d'actions US baissent de valeur (convertis en €).

-Mais votre dette (en USD) baisse aussi de valeur (en €).

-Vous avez neutralisé 70% du risque de change.

C'est imparfait (car vous ne couvrez pas le Yen ou la Livre Sterling), mais c'est mathématiquement beaucoup plus sûr que d'emprunter des Euros.

III. Le Mirage des ETF à Levier (x2, x3) et le "Beta Slippage"

C'est la tentation ultime. Vous vous dites : "Si le S&P 500 monte sur le long terme, pourquoi ne pas prendre un ETF qui multiplie sa performance par 2 (Levier x2) ou par 3 (Levier x3) ? Je serai riche deux fois plus vite."

C'est une erreur de logique qui confond vitesse et trajectoire.

Ces produits ne sont pas conçus pour l'investissement long terme, mais pour le trading journalier. Si vous les gardez longtemps, vous vous exposez à une force corrosive invisible : le Beta Slippage (ou Volatility Decay).

1. Le problème du "Daily Reset" (remise à zéro quotidienne).

Pour offrir un levier x2, l'ETF doit réajuster son exposition à la fin de chaque journée. Il ne multiplie pas votre performance annuelle par 2, il multiplie la performance de la journée par 2.

Sur un marché qui monte en ligne droite, c'est magique (l'effet composé joue pour vous). Mais sur un marché volatil (qui fait +1%, -1%, +1%), c'est destructeur.

La démonstration mathématique (l'érosion silencieuse) : prenons un indice de base 100.

-Jour 1 : Le marché baisse de -10%. L'indice est à 90. Votre ETF x2 baisse de -20%. Il est à 80.

-Jour 2 : Le marché rebondit de +11,1% (pour revenir à 100).Votre ETF x2 rebondit de +22,2% (2 x 11,1%).

-Calcul final : 80 + 22,2% = 97,76.

Résultat : le marché est revenu à son point de départ (0% de perte), mais vous avez perdu 2,24%. Cet argent ne s'est pas envolé, il a été détruit par la volatilité mathématique. Sur 10 ans, cette friction peut diviser votre performance par deux par rapport à vos attentes.

2. La base 100 à la baisse : le risque de "Game Over".

L'autre danger, c'est l'asymétrie fondamentale entre la hausse et la baisse.

-À la hausse, les gains sont théoriquement infinis (le ciel est la limite).

-À la baisse, le plancher est zéro. Et zéro est un chiffre absorbant : une fois que vous touchez zéro, vous ne remontez jamais.

Prenons un ETF avec un levier x3 (type TQQQ ou S&P x3).Il suffit d'une seule journée où le marché baisse de 33,3% (comme lors du krach de 1987 ou proche du Flash Crash) pour que votre ETF fasse : 33,3% x 3 = -100%.

Votre capital vaut 0. Le lendemain, même si le marché reprend +50%, 50% de 0 font toujours 0. Vous êtes liquidé. Terminé.

Contrairement à une action classique qui peut remonter tant qu'elle n'est pas en faillite, un produit à levier possède un "point de rupture" mathématique. En détenant ces produits sur le long terme, vous jouez à la roulette russe : vous pariez qu'aucun krach majeur n'arrivera pendant votre temps de détention. L'histoire prouve que c'est un pari perdant.

Conclusion : devenez l'architecte, pas le parieur.

Au terme de cette analyse, le portrait de l'investisseur gagnant s'est inversé.

L'amateur cherche l'adrénaline : il veut du 100% actions, il veut du levier x3, il veut "hedger" ses devises pour contrôler l'incontrôlable. Il cherche la performance pure.

Le professionnel (l'architecte) cherche la robustesse.

-Il accepte que les Obligations soient le prix à payer pour survivre aux krachs et avoir du cash pour rebalancer.

-Il refuse le Hedging actions car il sait que le temps joue en sa faveur via la PPA et refuse de payer un coût certain pour un risque incertain.

-Il fuit le Levier long terme car il comprend que la volatilité érode mathématiquement le capital composé.

Votre portefeuille ne doit pas être une Ferrari conçue pour aller vite sur une ligne droite parfaite. Les marchés ne sont jamais une ligne droite. Votre portefeuille doit être un 4x4, capable d'encaisser les chocs, la boue et les tempêtes sans jamais casser le moteur.

C'est moins sexy sur TikTok. C'est peut-être "ennuyeux". Mais comme nous l'avons vu : en finance, l'ennui, sur une échelle personnelle, est le plus sûr chemin vers la richesse.

.png)